Když indikátor „bojuje“ se skutečnou cenovou akcí, obchodníci mohou profitovat.

někdy technický indikátor nesouhlasí nebo „bojuje“ se skutečnou cenovou akcí akcie nebo indexu, který analyzujete. Tyto „neshody“ jsou ve skutečnosti velmi užitečné pro technické obchodníky. V tomto tři části série se budeme diskutovat o tom, a naučit se, jak použít tyto výkonné technické signály názvem rozdíly,

Obchodní rozdíly – Část první

rozdíl se objeví, když technický indikátor (obvykle oscilátor) začne navázat na trend, který nesouhlasí s aktuální pohyb ceny. Například v níže uvedeném grafu můžete vidět QQQQ tvořící nižší minima od ledna do března 2008.

to je reprezentativní pro trh, který je stále více medvědí. Technický indikátor RSI, který jsem použil, však ukazuje řadu vyšších minim, což svědčí o zlepšujícím se trendu.

Pro QQQQ šortky, to je varování, že řízení rizik je mnohem více důležité, protože tam je vysoká pravděpodobnost, že trend bude narušen v krátkodobém horizontu.

pro spekulativnější obchodníky, kteří chtějí získat dlouhé QQQQ nebo koupit hovory, je tato „býčí divergence“ upozorněním, že se může objevit změna trendu. Ve videu se budu zabývat dalším skvělým příkladem býčí divergence, jako je ta na QQQQ, ale na jednotlivé akcie.

obchodníci používají technické ukazatele, jako jsou oscilátory, protože filtrují hodně hluku v rámci cenové akce. Oscilátory jsou obvykle navrženy tak, aby ukazovaly obchodníkovi, když ceny dosáhly extrémů a je pravděpodobné zvrácení. Jak extrémní je však příliš extrémní?

nesouhlas nebo divergence mezi medvědí cenovou akcí (nižší minima) a trendem oscilátoru (vyšší minima) je jedním ze způsobů, jak odpovědět na tuto otázku. Když k tomu dojde, znamená to, že sentiment investorů je příliš extrémní a je pravděpodobné zvrácení vzhůru.

rozdíly se mohou stát, že spustí obchody v obou směrech.

rozdíly mohou být důležitým varovným signálem, že býčí trend končí. V minulém článku jsem mluvil o tom, jak používat býčí divergence na čas vstupu do nové dlouhé pozice, nebo se podívejte se na slabost v klesajícím trendu, ale tam jsou také medvědí divergencí, která dlouho obchodníky je třeba sledovat.

kromě popisu medvědí divergence budu dále upřesňovat divergenční analýzu v tomto článku, abych vám pomohl pochopit, na jakých typech divergencí záleží nejvíce a co byste měli denně hledat.

Obchodní rozdíly – Část druhá

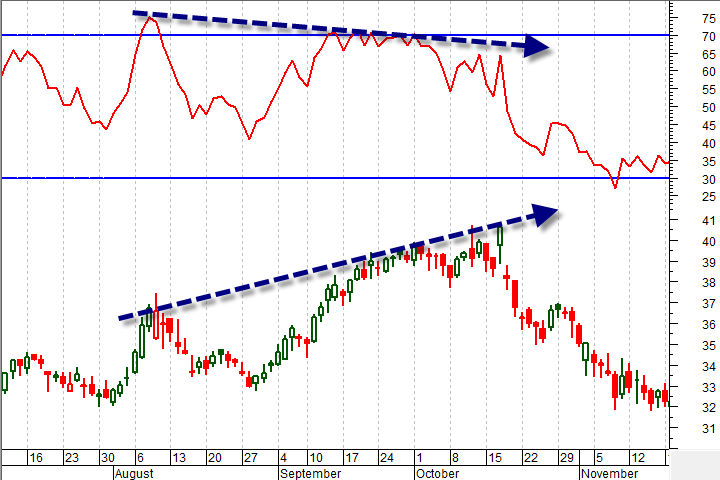

medvědí divergence nastává, když ceny budou nadále tvořit vyšší maxima (typické v býčím trhu), zatímco vaše oscilátoru (v tomto případě RSI) je tváření výrazně nižší maxima (což naznačuje, slabost v trendu.)

Máme další definovanými tento signál jako období odlišné tendence mezi ceny a indikátoru indikátor se zabývá výrobou vrcholy v „překoupené“ území.

Pokud používáte RSI k hledání rozdílů, znamená to, že budete věnovat největší pozornost rozdílům, když jsou vrcholy indikátoru vyšší než 70 nebo „překoupené“.“Můžete vidět přesně tento druh formace a výsledný klesající trend na níže uvedeném grafu Ebay (EBAY.)

existují dvě věci, které může technik udělat, jakmile se vytvoří divergence a ceny začnou klesat. Za prvé, je to příležitost pro dlouhé obchodníky, aby byli proaktivní ohledně kontroly rizik. To může znamenat použití přísnějších zastávek, ochranných možností nebo jen přezkoumání vašeho portfolia, abyste se ujistili, že jste správně diverzifikováni.

za druhé, medvědí divergence je skvělý časový signál pro spekulativnější obchodníky, aby se dostali na trh nebo si koupili opce. V obou případech vám signál poskytl užitečné informace pro vaši vlastní správu portfolia.

základní pravidla pro obchodování rozdíly jsou jednoduché a může být aplikován na řadu různých technických ukazatelů

Rozdíly jsou poměrně jednoduché identifikovat, a ačkoli oni nejsou velmi časté, představují velmi důležité technické signály, že trh nebo akciový trend mohl změnit. To znamená, že obchodníci s trendem přijímají opatření k omezení svého rizika a spekulativnější obchodníci hledají příležitost obchodovat s potenciálním zvratem. V tomto článku přezkoumám základní pravidla obchodování s divergencí a poskytnu tip pro nalezení rozdílů na živém trhu s jinými technickými ukazateli než RSI.

obchodní rozdíly-část třetí

obě rozdíly hledají „nesouhlas“ mezi technickým indikátorem, který používáte, a samotnou cenovou akcí. V případě býčí divergence dochází k signálu, když indikátor vytváří vyšší minima (stává se méně medvědí), zatímco samotná cenová akce vytváří nižší minima.

indikátor je spolehlivější zastoupení sentiment investorů a naznačuje, že trh je přetížený nebo „přeprodané“ směrem dolů.

medvědí divergence:

„nesouhlas“ v tomto signálu nastává, když indikátor dosahuje nižších Maxim, zatímco ceny dokončují vyšší maxima. Ukazatel v tomto případě je, což naznačuje, že investoři jsou stále méně optimistické, a proto na trhu je overextending sám, nebo „překoupenosti“ vzhůru.

podívejte se na extrémy:

technický indikátor bude mít mnoho vrcholů a údolí. Ty, na kterých záleží nejvíce, se vyskytují v extrémních rozsazích. Například v této sérii jsme použili RSI, který je v“ extrémních “ rozsazích, když je nad 70 nebo pod 30.

Pokud dojde k medvědí divergenci, když je RSI v horním extrémním rozsahu býčí investoři začnou hledat pokrytí svých pozic trochu těsněji. Podobně, pokud dojde k Býčí divergenci s RSI pod 30, pak medvědí investoři nebo krátcí investoři začnou lépe kontrolovat své riziko a tržní expozici.

co když nepoužíváte RSI?

ne všechny technické ukazatele mají standardizovaný extrémní rozsah jako RSI. Extrémní rozsahy na RSI z něj činí vhodný indikátor pro tento druh analýzy, ale nalezení stejných signálů s vaším oblíbeným oscilátorem je stejně jednoduché.

například mnoho obchodníků používá MACD nebo CCI jako svůj preferovaný oscilátor pro obchodování s trendem. Ani jeden z nich nemá zavedený extrémní rozsah, protože na rozdíl od RSI nekcilají v omezeném rozsahu 1-100. V těchto případech se podívejte na nedávnou historii a pokuste se najít rozdíly v oscilátorech, když dělají vrcholy nebo DNA mimo normální rozsah.

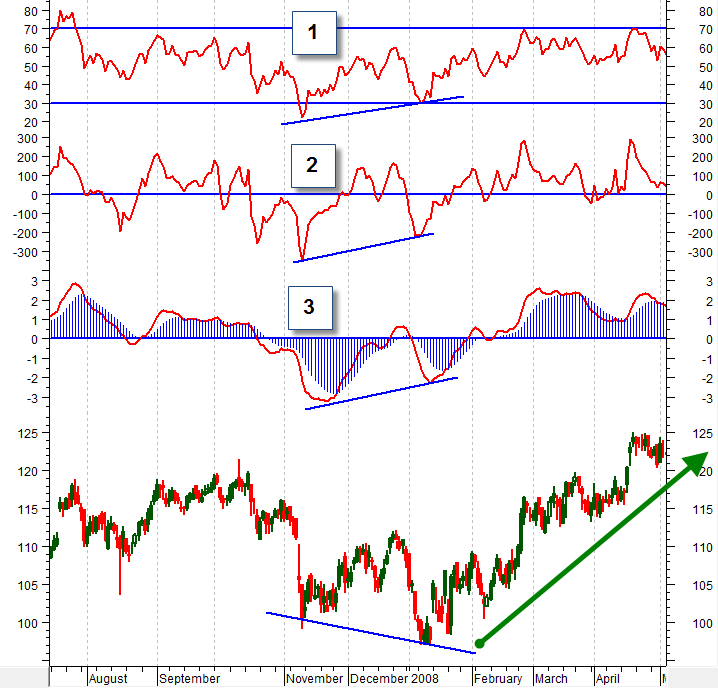

v níže uvedeném grafu můžete vidět býčí divergenci identifikovanou nastavením RSI vyšší minima (1) v dolním extrémním rozsahu, zatímco trh dělal nižší minima. Můžete také vidět stejný signál na CCI, který zasahuje mnohem extrémnější minima (2) ve srovnání s nedávnou historií. Nakonec platí totéž na MACD (3), protože sahá pod svůj nedávný rozsah.

není náhodou, že všechny tři indikátory ukazují stejný signál současně. Oscilátory v podstatě měří stejné informace velmi podobným způsobem. Rozdíly jsou obvykle jen otázkou osobních preferencí. Někteří obchodníci držet s RSI, zatímco jiní dávají přednost MACD nebo nějaký jiný oscilátor. To je trochu jako volba mezi poměry P / E versus poměry P / E / G pro základní analytiky. Držte se toho, co vám vyhovuje.

IBM denní graf ukazuje býčí divergence

Praxe najít tento vzor na své vlastní s využitím dat z minulosti a pak se podívejte, než se objeví na aktuální vývoj na trhu. Ve videu, půjdu do trochu více podrobností o tom, co hledáte v technické divergenci a jak používat tento signál bez ohledu na to, jaký technický indikátor můžete upřednostňovat.