när en indikator ”slagsmål”med det faktiska priset action handlare kan dra.

Ibland kommer en teknisk indikator att vara oense eller” slåss ” med den faktiska prisåtgärden för aktien eller indexet du analyserar. Dessa” meningsskiljaktigheter ” är faktiskt mycket användbara för tekniska handlare. I den här tredelsserien kommer vi att diskutera och lära oss att tillämpa dessa kraftfulla tekniska signaler som kallas avvikelser

handelsskillnader – del ett

en avvikelse visas när en teknisk indikator (vanligtvis en oscillator) börjar skapa en trend som inte håller med den faktiska prisrörelsen. I diagrammet nedan kan du till exempel se QQQQ som bildar lägre nedgångar från januari till mars 2008.

detta är representativt för en marknad som blir mer baisseartad. Den tekniska indikatorn för RSI som jag har tillämpat visar dock en serie högre nedgångar, vilket indikerar en förbättrad trend.

för QQQQ shorts är detta en varning om att riskkontroll kommer att bli mycket viktigare eftersom det finns stor sannolikhet att trenden kommer att störas på kort sikt.

För mer spekulativa handlare som vill bli långa QQQQ eller köpa samtal, är denna” hausseartade divergens ” en varning om att en förändring i trenden kan uppstå. I videon kommer jag att täcka ett annat bra exempel på en hausseartad divergens som den på QQQQ men på ett enskilt lager.

handlare använder tekniska indikatorer som oscillatorer eftersom de filtrerar mycket av bruset inom prisåtgärden. Oscillatorer är vanligtvis utformade för att visa en näringsidkare när priserna har nått ytterligheter och en reversering är sannolikt. Men hur extrem är för extrem?

oenigheten eller avvikelsen mellan bearish price action (lower lows) och oscillatorns trend (higher lows) är ett sätt att svara på den frågan. När detta händer indikerar det att investerarnas känsla är för extrem och en vändning till uppsidan är sannolikt.

avvikelser kan hända för att utlösa handel båda riktningarna.

avvikelser kan vara en viktig varningssignal om att en hausseartad trend slutar. I den sista artikeln pratade jag om hur man använder hausseartade skillnader för att komma in i en ny lång position eller att se upp för svaghet i en nedåtgående trend men det finns också baisseartade skillnader som långa handlare behöver titta på.

förutom att beskriva en baisse divergens kommer jag att ytterligare förfina divergensanalys, i den här artikeln, för att hjälpa dig att förstå vilka typer av avvikelser som är mest viktiga och vad du borde leta efter dagligen.

handelsskillnader-del två

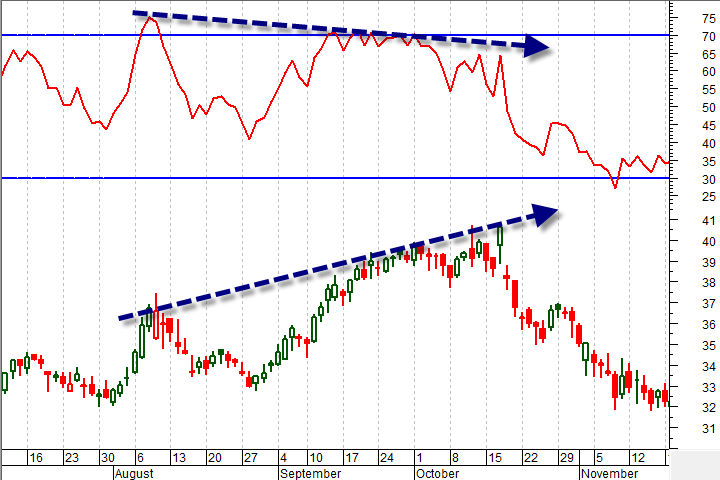

en baisseartad avvikelse uppstår när priserna fortsätter att bilda högre höjder (typiskt på en tjurmarknad) medan din oscillator (i detta fall en RSI) bildar betydligt lägre höjder (vilket indikerar svaghet i trenden.)

Vi har vidare definierat denna signal som en period av divergerande trender mellan priser och indikatorn när indikatorn har gjort toppar i det ”överköpta” territoriet.

Om du använder RSI för att leta efter avvikelser som innebär att du kommer att betala mest uppmärksamhet åt avvikelser när indikatorns toppar är över 70 eller ”överköpt.”Du kan se exakt den här typen av bildning och den resulterande nedtrenden på diagrammet nedan på Ebay (EBAY.)

det finns två saker som en tekniker kan göra när en avvikelse bildas och priserna börjar sjunka. För det första är det en möjlighet för långa handlare att vara proaktiva om sin riskkontroll. Det kan innebära att du använder stramare stopp, skyddsalternativ eller bara granskar din portfölj för att se till att du är ordentligt diversifierad.

För det andra är en baisseartad divergens en bra tidssignal för mer spekulativa handlare att bli korta på marknaden eller att köpa säljoptioner. I båda fallen har signalen gett dig handlingsbar information för din egen portföljhantering.

de grundläggande reglerna för handelsavvikelser är enkla och kan tillämpas på ett antal olika tekniska indikatorer

avvikelser är ganska enkla att identifiera och även om de inte är så vanliga representerar de mycket viktiga tekniska signaler om att marknaden eller aktieutvecklingen kan förändras. Detta innebär att trendhandlare vidtar åtgärder för att begränsa sin risk och mer spekulativa handlare letar efter en möjlighet att handla en potentiell vändning. I den här artikeln kommer jag att granska de grundläggande reglerna för handel med en avvikelse och ge ett tips för att hitta skillnader på den levande marknaden med andra tekniska indikatorer än RSI.

handelsskillnader – del tre

båda avvikelserna letar efter” oenighet ” mellan den tekniska indikatorn du använder och själva prisåtgärden. I fallet med en hausseartad divergens uppstår signalen när indikatorn gör högre nedgångar (blir mindre baisse) medan själva prisåtgärden etablerar lägre nedgångar.

indikatorn är en mer tillförlitlig representation av investerarnas känslor och indikerar att marknaden är översträckt eller ”översåld” till nackdelen.

Bearish divergence:

”oenighet” i denna signal uppstår när indikatorn gör lägre höjder medan priserna fullbordar högre höjder. Indikatorn i det här fallet indikerar att investerare blir mindre hausse och därför överdriver marknaden sig själv eller ”överköper” till uppsidan.

leta efter ytterligheter:

en teknisk indikator kommer att ha många toppar och dalar. De som betyder mest förekommer i extrema områden. I den här serien använde vi till exempel RSI som ligger i ”extrema” områden när den är över 70 eller under 30.

om en baisseartad divergens uppstår när RSI ligger i det övre extrema intervallet börjar hausseartade investerare att täcka sina positioner lite närmare. På samma sätt, om den hausseartade divergensen inträffar med RSI under 30, kommer baisseinvesterare eller korta investerare att börja kontrollera sin risk och marknadsexponering närmare.

vad händer om du inte använder RSI?

inte alla tekniska indikatorer har ett standardiserat extremt intervall som RSI gör. De extrema områdena på RSI gör det till en bekväm indikator för denna typ av analys, men att hitta samma signaler med din favoritoscillator är lika enkelt.

till exempel använder många handlare en MACD eller CCI som sin föredragna oscillator för handel med trenden. Ingen av dessa har ett etablerat extremt intervall eftersom de till skillnad från RSI inte svänger inom ett begränsat intervall på 1-100. I dessa fall titta på den senaste historien och försöka hitta avvikelser i oscillatorer när de gör toppar eller bottnar utanför det normala intervallet.

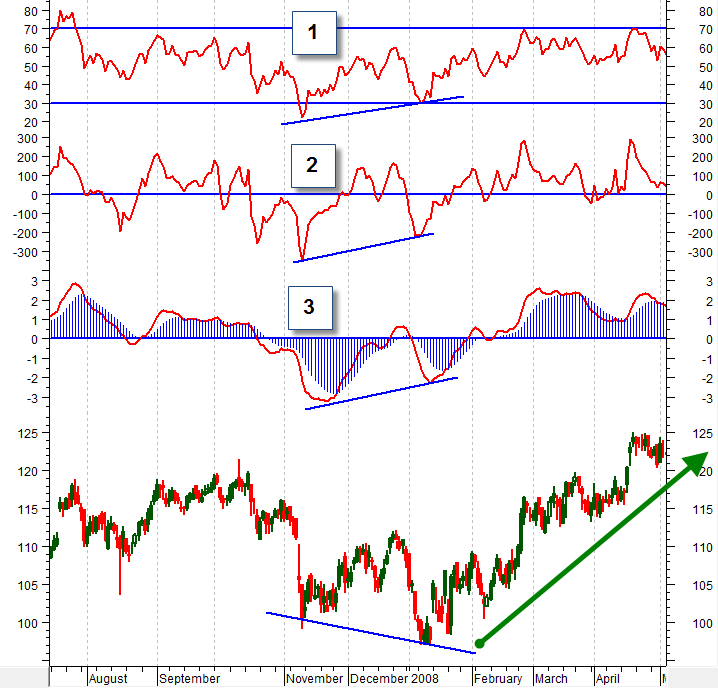

i diagrammet nedan kan du se en hausseartad divergens identifierad av en RSI-inställning högre nedgångar (1) i det nedre extrema intervallet medan marknaden gjorde lägre nedgångar. Du kan också se samma signal på en CCI som slår mycket mer extrema nedgångar (2) jämfört med den senaste historien. Slutligen gäller samma sak på MACD (3) eftersom den sträcker sig under sitt senaste sortiment.

det är ingen slump att alla tre indikatorerna visar samma signal samtidigt. Oscillatorer mäter alla i huvudsak samma information på mycket liknande sätt. Skillnaderna är vanligtvis bara en fråga om personlig preferens. Vissa handlare håller fast vid RSI medan andra föredrar MACD eller någon annan oscillator. Detta är lite som valet mellan P/E-förhållanden kontra P/E/G-förhållanden för grundläggande analytiker. Håll dig till det du är bekväm med.

IBM daily chart visar bullish divergence

öva på att hitta detta mönster på egen hand med hjälp av tidigare data och leta efter att de ska visas i den aktuella marknadsutvecklingen. I videon kommer jag att gå in på lite mer detaljer om vad du letar efter i en teknisk avvikelse och hur du använder den här signalen oavsett vilken teknisk indikator du kan gynna.