Cuando un indicador «lucha» con la acción real del precio, los operadores pueden beneficiarse.

A veces, un indicador técnico no estará de acuerdo o» peleará » con la acción real del precio de la acción o el índice que está analizando. Estos «desacuerdos» son en realidad muy útiles para los comerciantes técnicos. En esta serie de tres partes, discutiremos y aprenderemos a aplicar estas poderosas señales técnicas llamadas divergencias

Divergencias comerciales – Primera Parte

Una divergencia aparece cuando un indicador técnico (generalmente un oscilador) comienza a establecer una tendencia que no está de acuerdo con el movimiento real del precio. Por ejemplo, en la siguiente tabla puede ver el QQQQ formando mínimos más bajos de enero a marzo de 2008.

Esto es representativo de un mercado que se está volviendo más bajista. Sin embargo, el indicador técnico de RSI que he aplicado muestra una serie de mínimos más altos, lo que es indicativo de una tendencia de mejora.

Para los cortos QQQQ, esta es una advertencia de que el control de riesgos se volverá mucho más importante porque hay una alta probabilidad de que la tendencia se interrumpa a corto plazo.

Para los traders más especulativos que buscan obtener largas QQQQ o llamadas de compra, esta «divergencia alcista» es una alerta de que puede estar surgiendo un cambio en la tendencia. En el video cubriré otro gran ejemplo de una divergencia alcista como la del QQQQ, pero en una acción individual.

Los traders utilizan indicadores técnicos como osciladores porque filtran gran parte del ruido dentro de la acción del precio. Los osciladores suelen estar diseñados para mostrar a un operador cuando los precios han llegado a extremos y es probable que se produzca una reversión. Sin embargo, ¿cuán extremo es demasiado extremo?

El desacuerdo o divergencia entre la acción bajista del precio (mínimos más bajos) y la tendencia del oscilador (mínimos más altos) es una forma de responder a esa pregunta. Cuando esto sucede, indica que el sentimiento de los inversores es demasiado extremo y es probable que se produzca una inversión al alza.

Las divergencias pueden desencadenar operaciones en ambas direcciones.

Las divergencias pueden ser una señal de advertencia importante de que una tendencia alcista está terminando. En el último artículo, hablé sobre cómo usar las divergencias alcistas para cronometrar una entrada en una nueva posición larga o para buscar debilidad en una tendencia descendente, pero también hay divergencias bajistas que los traders largos deben tener en cuenta.

Además de describir una divergencia bajista, refinaré aún más el análisis de divergencia, en este artículo, para ayudarlo a comprender qué tipos de divergencias importan más y qué debe buscar en el día a día.

Divergencias comerciales – Segunda Parte

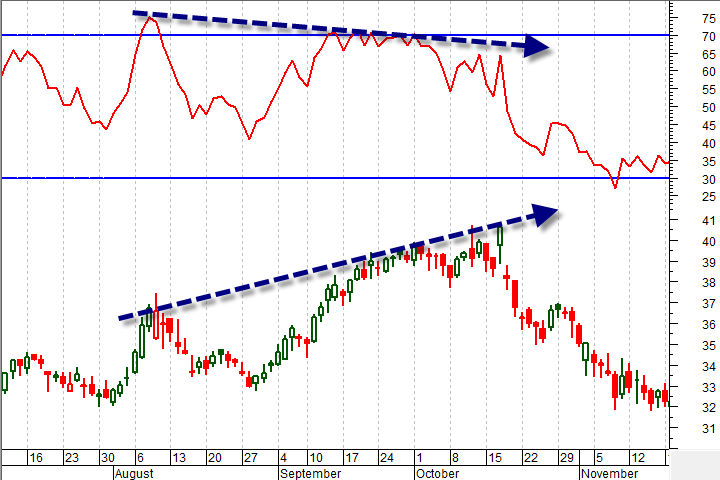

Una divergencia bajista se produce cuando los precios continúan formando máximos más altos (típico en un mercado alcista) mientras que su oscilador (en este caso un RSI) está formando máximos significativamente más bajos (lo que indica debilidad en la tendencia.)

Hemos definido esta señal como un período de tendencias divergentes entre los precios y el indicador cuando el indicador ha estado haciendo picos en el territorio de «sobrecompra».

Si está utilizando el RSI para buscar divergencias, eso significa que prestará la mayor atención a las divergencias cuando los picos del indicador estén por encima de 70 o «sobrecompra».»Puedes ver exactamente este tipo de formación y la tendencia a la baja resultante en el gráfico de abajo de Ebay (EBAY.)

Hay dos cosas que un técnico puede hacer una vez que se forma una divergencia y los precios comienzan a bajar. En primer lugar, es una oportunidad para que los traders largos sean proactivos en el control de riesgos. Eso puede significar usar topes más ajustados, opciones de protección o simplemente revisar su cartera para asegurarse de que esté adecuadamente diversificado.

En segundo lugar, una divergencia bajista es una gran señal de tiempo para que los traders más especulativos se queden cortos en el mercado o compren opciones de venta. En cualquier caso, la señal le ha proporcionado información procesable para la administración de su propia cartera.

Las reglas básicas para negociar divergencias son simples y se pueden aplicar a una serie de indicadores técnicos diferentes

Las divergencias son bastante simples de identificar y, aunque no son muy comunes, representan señales técnicas muy importantes de que la tendencia del mercado o de las acciones podría cambiar. Esto significa que los traders de tendencia están tomando medidas para limitar su riesgo y que los traders más especulativos están buscando una oportunidad para invertir una posible inversión. En este artículo revisaré las reglas básicas para operar con una divergencia y proporcionaré un consejo para encontrar divergencias en el mercado en vivo con indicadores técnicos que no sean RSI.

Divergencias comerciales-Tercera Parte

Ambas divergencias buscan «desacuerdo» entre el indicador técnico que está utilizando y la acción del precio en sí. En el caso de una divergencia alcista, la señal se produce cuando el indicador está haciendo mínimos MÁS ALTOS (volviéndose menos bajista) mientras que la acción del precio en sí está estableciendo mínimos MÁS BAJOS.

El indicador es una representación más confiable del sentimiento de los inversores e indica que el mercado está sobreexplotado o «sobrevendido» a la baja.

Divergencia bajista:

El «desacuerdo» en esta señal ocurre cuando el indicador está haciendo máximos MÁS BAJOS mientras que los precios están completando máximos MÁS ALTOS. El indicador en este caso indica que los inversores se están volviendo menos alcistas y, por lo tanto, el mercado se está extralimitando o «comprando en exceso» al alza.

Busque extremos:

Un indicador técnico tendrá muchos picos y valles. Los que más importan ocurren en rangos extremos. Por ejemplo, en esta serie usamos el RSI que está en rangos «extremos» cuando está por encima de 70 o por debajo de 30.

Si se produce una divergencia bajista cuando el RSI está en el rango extremo superior, los inversores alcistas comienzan a buscar cubrir sus posiciones un poco más de cerca. Del mismo modo, si la divergencia alcista se produce con el RSI por debajo de 30, los inversores bajistas o los inversores en corto comenzarán a controlar su riesgo y exposición al mercado más de cerca.

¿Qué pasa si no está utilizando el RSI?

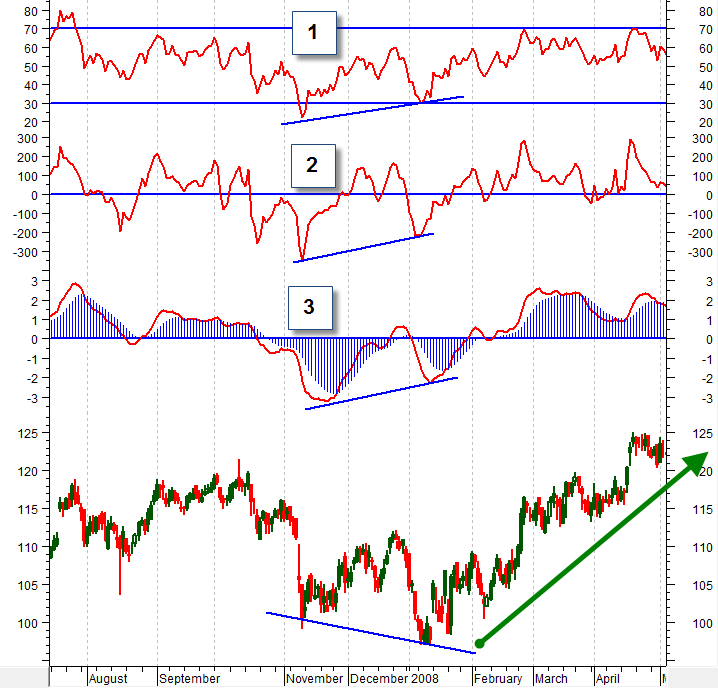

No todos los indicadores técnicos tienen un rango extremo estandarizado como el RSI. Los rangos extremos en RSI lo convierten en un indicador conveniente para este tipo de análisis, pero encontrar estas mismas señales con su oscilador favorito es igual de simple.

Por ejemplo, muchos traders usan un MACD o CCI como su oscilador preferido para operar la tendencia. Ninguno de estos tiene un rango extremo establecido porque, a diferencia del RSI, no oscilan dentro de un rango restringido de 1-100. En estos casos, mira la historia reciente y trata de encontrar divergencias en los osciladores cuando están haciendo tapas o fondos más allá del rango normal.

En el gráfico de abajo, puede ver una divergencia alcista identificada por un RSI que establece mínimos más altos (1) en el rango extremo inferior mientras el mercado estaba haciendo mínimos más bajos. También puede ver la misma señal en un CCI que está alcanzando mínimos mucho más extremos (2) en comparación con la historia reciente. Finalmente, lo mismo es cierto en el MACD (3), ya que se extiende por debajo de su rango reciente.

No es coincidencia que los tres indicadores muestren la misma señal al mismo tiempo. Todos los osciladores miden esencialmente la misma información de maneras muy similares. Las diferencias suelen ser solo una cuestión de preferencia personal. Algunos traders se adhieren al RSI, mientras que otros prefieren MACDs u otro oscilador. Esto es un poco como la elección entre ratios P/E versus ratios P/E/G para analistas fundamentales. Apégate a lo que te sienta cómodo.

Gráfico diario de IBM que muestra la divergencia alcista

Practique la búsqueda de este patrón por su cuenta utilizando datos anteriores y, a continuación, busque que aparezcan en la tendencia actual del mercado. En el video, entraré en un poco más de detalle sobre lo que está buscando en una divergencia técnica y cómo usar esta señal independientemente del indicador técnico que prefiera.