amikor egy mutató” harcol ” a tényleges ár akció kereskedők profitálhat.

előfordul, hogy egy technikai mutató nem ért egyet vagy “harcol” az elemzett részvény vagy index tényleges árműveletével. Ezek a” nézeteltérések ” valójában nagyon hasznosak a műszaki kereskedők számára. Ebben a három részből álló sorozatban megvitatjuk és megtanuljuk, hogyan kell alkalmazni ezeket az erőteljes technikai jeleket, az úgynevezett divergenciákat

kereskedési divergenciák – első rész

a divergencia akkor jelenik meg, amikor egy technikai mutató (általában oszcillátor) olyan trendet kezd létrehozni, amely nem ért egyet a tényleges ármozgással. Például az alábbi táblázatban láthatja, hogy a QQQQ 2008 januárjától márciusig alacsonyabb mélypontokat képez.

Ez egy olyan piac képviselője, amely egyre inkább bearish. Az általam alkalmazott RSI technikai mutató azonban magasabb mélypontok sorozatát mutatja, ami javuló tendenciát jelez.

a QQQQ rövidnadrágoknál ez egy figyelmeztetés, hogy a kockázatkezelés sokkal fontosabbá válik, mert nagy a valószínűsége annak, hogy a trend rövid távon megszakad.

több spekulatív kereskedők szeretnének hosszú a QQQQ vagy vásárolni hívásokat, ez a “bullish divergencia” egy figyelmeztetés, hogy a változás a trend is kialakulóban van. A videóban egy másik nagyszerű példát mutatok be a bullish divergenciára, mint például a QQQQ-on, de egy egyedi készleten.

a kereskedők olyan technikai mutatókat használnak, mint az oszcillátorok, mert sok zajt szűrnek az árműveleten belül. Az oszcillátorokat általában úgy tervezték, hogy megmutassák a kereskedőnek, amikor az árak elérték a szélsőségeket, és valószínűleg megfordulnak. Mennyire szélsőséges a túl szélsőséges?

a bearish árművelet (alacsonyabb mélypontok) és az oszcillátor trendje (magasabb mélypontok) közötti nézeteltérés vagy eltérés az egyik módja ennek a kérdésnek a megválaszolására. Amikor ez megtörténik, ez azt jelzi, hogy a befektetői hangulat túl szélsőséges, és a felfelé fordított valószínű.

eltérések mindkét irányban kiválthatják a kereskedéseket.

az eltérések fontos figyelmeztető jelek lehetnek arra, hogy egy bullish trend véget ér. Az utolsó cikkben arról beszéltem, hogyan lehet bullish divergenciákat használni egy új hosszú pozícióba való belépés időzítésére, vagy a csökkenő tendencia gyengeségére figyelni, de vannak olyan bearish divergenciák is, amelyekre a hosszú kereskedőknek figyelniük kell.

a bearish divergencia leírása mellett tovább finomítom a divergencia elemzést ebben a cikkben, hogy segítsen megérteni, hogy milyen típusú eltérések számítanak a legjobban, és mit kell keresnie nap mint nap.

kereskedési eltérések-második rész

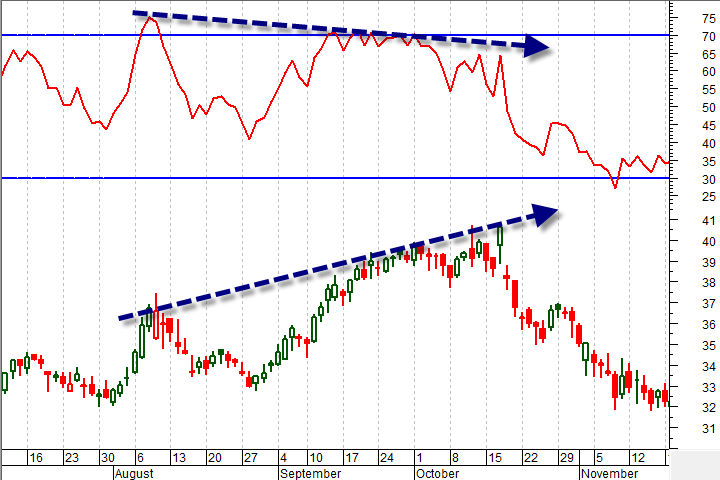

a bearish divergencia akkor fordul elő, amikor az árak továbbra is magasabb csúcsokat képeznek (jellemző a bika piacon), miközben az oszcillátor (ebben az esetben egy RSI) lényegesen alacsonyabb csúcsokat képez (jelezve a trend gyengeségét.)

ezt a jelet tovább határoztuk meg az árak és az indikátor közötti eltérő tendenciák időszakaként, amikor a mutató csúcsokat ért el a “túlvásárolt” területen.

Ha az RSI-t divergenciák keresésére használja, ez azt jelenti, hogy akkor fogja a legnagyobb figyelmet fordítani az eltérésekre, ha az indikátor csúcsai 70 felett vannak, vagy “túlvásároltak.”Pontosan ez a fajta formáció és az ebből eredő lefelé mutató tendencia látható az Ebay (EBAY) alábbi diagramján.)

két dolog van, amit egy technikus megtehet, ha divergencia alakul ki, és az árak csökkenni kezdenek. Először is, ez egy lehetőség a hosszú kereskedők számára, hogy proaktívak legyenek a kockázatkezeléssel kapcsolatban. Ez azt jelentheti, hogy szigorúbb megállásokat, védelmi lehetőségeket használ, vagy csak felülvizsgálja portfólióját, hogy megbizonyosodjon arról, hogy megfelelően diverzifikált-e.

másodszor, a bearish divergencia nagyszerű időzítési jel a spekulatív kereskedők számára, hogy rövidre zárják a piacot, vagy eladási opciókat vásároljanak. Mindkét esetben a jel cselekvésre alkalmas információkat adott a saját portfóliókezeléséhez.

a kereskedési eltérések alapvető szabályai egyszerűek, és számos különböző technikai mutatóra alkalmazhatók

az eltérések meglehetősen egyszerűek, és bár nem túl gyakoriak, nagyon fontos technikai jeleket jelentenek, hogy a piac vagy a tőzsdei trend megváltozhat. Ez azt jelenti, hogy a trend kereskedők intézkedéseket hoznak a kockázatuk korlátozására, és több spekulatív kereskedő keresi a lehetőséget, hogy kereskedjen egy lehetséges megfordítással. Ebben a cikkben áttekintem a divergencia kereskedésének alapvető szabályait, és tippet adok az élő piacon az RSI-től eltérő technikai mutatókkal való eltérések megtalálásához.

kereskedési eltérések – harmadik rész

mindkét eltérés az Ön által használt technikai mutató és maga az árművelet közötti “nézeteltérést” keresi. Bullish divergencia esetén a jel akkor fordul elő, amikor az indikátor magasabb mélypontokat eredményez (kevésbé bearish), miközben maga az árművelet alacsonyabb mélypontokat hoz létre.

az indikátor a befektetői hangulat megbízhatóbb ábrázolása, és azt jelzi, hogy a piac túlfeszített vagy “túladott” a lefelé.

Bearish divergencia:

a “nézeteltérés” ebben a jelben akkor fordul elő, amikor a mutató alacsonyabb csúcsokat ér el, miközben az árak magasabb csúcsokat teljesítenek. A mutató ebben az esetben azt jelzi, hogy a befektetők egyre kevésbé bullishak, ezért a piac túlfeszíti magát, vagy “túlvásárolja” a felfelé.

keresse meg a szélsőségeket:

egy technikai indikátornak sok csúcsa és völgye lesz. Azok, amelyek a legfontosabbak, szélsőséges tartományokban fordulnak elő. Például ebben a sorozatban az RSI-t használtuk, amely “extrém” tartományban van, ha 70 felett vagy 30 alatt van.

Ha bearish divergencia fordul elő, amikor az RSI a felső szélső tartományban van, a bullish befektetők egy kicsit jobban fedezik pozícióikat. Hasonlóképpen, ha a bullish divergencia 30 alatti RSI-vel történik, akkor a bearish befektetők vagy a rövid befektetők jobban ellenőrzik kockázatukat és piaci kitettségüket.

mi van, ha nem használja az RSI-t?

nem minden technikai indikátor rendelkezik szabványosított szélső tartományban, mint az RSI. Az RSI szélsőséges tartományai kényelmes mutatóvá teszik ezt a fajta elemzést, de ugyanezek a jelek megtalálása a kedvenc oszcillátorral ugyanolyan egyszerű.

például sok kereskedő MACD-t vagy CCI-t használ előnyben részesített oszcillátorként a trend kereskedéséhez. Egyiküknek sincs megállapított extrém tartománya, mert az RSI-vel ellentétben nem oszcillálnak az 1-100 korlátozott tartományon belül. Ezekben az esetekben nézd meg a közelmúlt történetét, és próbálj meg eltéréseket találni az oszcillátorokban, amikor a normál tartományon túlmutatnak.

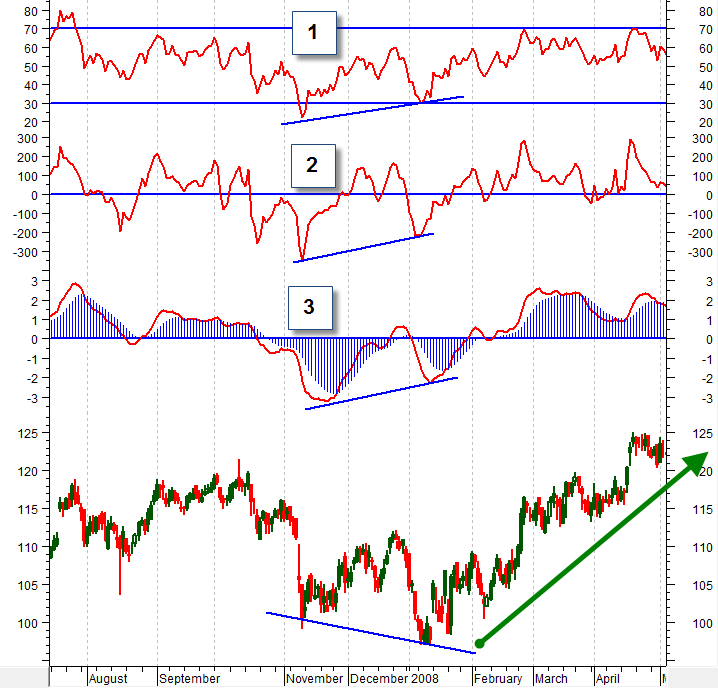

az alábbi táblázatban látható egy bullish divergencia, amelyet egy RSI határoz meg, amely magasabb mélypontokat (1) állít be az alsó szélső tartományban, miközben a piac alacsonyabb mélypontokat ért el. Ugyanazt a jelet láthatja egy CCI-n is, amely sokkal szélsőségesebb mélypontokat (2) üt a közelmúlt történelméhez képest. Végül ugyanez igaz a MACD (3) – ra is, mivel a legutóbbi tartomány alatt húzódik.

nem véletlen, hogy mindhárom mutató ugyanazt a jelet mutatja egyszerre. Az oszcillátorok lényegében ugyanazt az információt mérik nagyon hasonló módon. A különbségek általában csak személyes preferenciák kérdése. Egyes kereskedők ragaszkodnak az RSI – hez, míg mások inkább a MACD-ket vagy más oszcillátort részesítik előnyben. Ez egy kicsit olyan, mint a p/e arányok és a P/E/G arányok közötti választás az alapvető elemzők számára. Ragaszkodj ahhoz, amiben kényelmes vagy.

IBM napi diagram, amely a bullish divergenciát mutatja

Gyakorold ezt a mintát egyedül a múltbeli adatok felhasználásával, majd keresse meg, hogy megjelenjenek-e az aktuális piaci trendben. A videóban egy kicsit részletesebben ismertetem, hogy mit keres egy technikai eltérésben, és hogyan kell használni ezt a jelet, függetlenül attól, hogy milyen technikai mutatót támogat.