指標が実際の価格行動と”戦う”とき、トレーダーは利益を得ることができます。

テクニカル指標は、分析している株式や指数の実際の価格行動に同意しないか、”戦う”ことがあります。 これらの”意見の相違”は、実際には技術的なトレーダーにとって非常に便利です。 この三つのパートシリーズでは、我々は議論し、発散と呼ばれるこれらの強力な技術的な信号を適用する方法を学びます

取引発散–パートワン

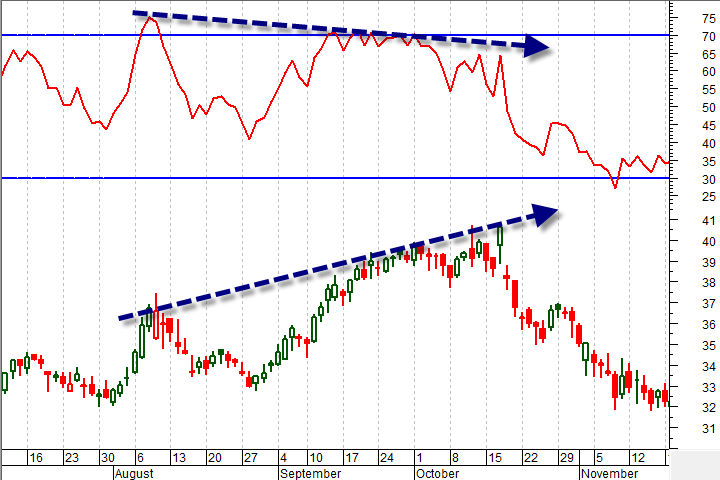

テクニカルインジケータ(通常はオシレータ)が実際の価格の動きに同意しない傾向を確立し始めると発散が表示されます。 たとえば、下のチャートでは、2008年の月から月にかけてQQQQが低い安値を形成しているのを見ることができます。

これは、より弱気になっている市場の代表です。 しかし、私が適用したRSIテクニカル指標は、一連のより高い安値を示しており、これは改善傾向を示しています。

QQQQショートの場合、これは短期的にトレンドが中断される可能性が高いため、リスク管理がはるかに重要になるという警告です。

QQQQを長く取得したり、コールを購入するために探しているより多くの投機的なトレーダーのために、この”強気の発散”は、トレンドの変化が浮上している可 このビデオでは、QQQQのような強気な発散の別の素晴らしい例をカバーしますが、個々の株式について説明します。

トレーダーは、価格行動内の多くのノイズをフィルタリングするため、発振器のようなテクニカル指標を使用します。 オシレータは、通常、価格が極端に達したときにトレーダーを表示するように設計されており、逆転が可能性があります。 しかし、どのように極端な極端すぎるのですか?

弱気な価格行動(低い安値)と発振器の傾向(高い安値)との間の不一致または発散は、その質問に答えるための一つの方法です。 これが起こると、投資家心理が極端すぎることを示し、逆さまに逆転する可能性があります。

発散は、両方の方向の取引をトリガするために起こることができます。

発散は、強気な傾向が終わっているという重要な警告信号になる可能性があります。 最後の記事では、新しいロングポジションへのエントリーを時間を計るために強気の発散を使用する方法や、下降傾向の弱さを見る方法について話しましたが、長いトレーダーが監視する必要がある弱気の発散もあります。

弱気な発散を記述するだけでなく、私はさらに発散分析を洗練します,この記事で,あなたが最も重要な発散の種類を理解するのに役立ちますし、あ

取引発散–パート2

あなたの発振器(この場合はRSI)が大幅に低い高値を形成している間、価格がより高い高値(強気市場で典型的な)を形成し続)

このシグナルを、指標が”買われ過ぎ”領域でピークを作っているときの価格と指標との間の傾向が発散する期間としてさらに定義しました。

あなたが発散を探すためにRSIを使用している場合、それは指標のピークが70または”買われ過ぎ”を超えているときに発散に最も注意を払うことを意”あなたは形成の正確にこの種を見ることができ、Ebayの下のチャート上のダウントレンド(EBAY。

発散フォームと価格が低下し始めると、技術者が行うことができる二つのことがあります。 まず、それは彼らのリスク管理について積極的にする長いトレーダーのための機会です。 それはより堅い停止、保護選択を使用するか、またはちょうど確かめるためにあなたの有価証券を見直すことをきちんと多様化させることを意味

第二に、弱気の発散は、より多くの投機的なトレーダーが市場を短くしたり、プットオプションを購入するための素晴らしいタイミングシグナルです。 いずれの場合も、信号はあなた自身の有価証券管理のための実用的な情報を与えた。

発散取引のための基本的なルールは単純であり、異なるテクニカル指標の数に適用することができます

発散を識別するためにかなり簡単で、彼らは非常に一般的ではありませんが、彼らは市場や株式の傾向が変化する可能性があることを非常に重要な技術的な信号を表しています。 これは、トレンドトレーダーがリスクを制約するための措置を講じており、より投機的なトレーダーが潜在的な逆転を取引する機会を探していることを意 この記事では、私は発散を取引の基本的なルールを確認し、RSI以外のテクニカル指標とライブ市場での発散を見つけるためのヒントを提供します。

取引の相違–パート三

両方の相違は、あなたが使用しているテクニカル指標と価格行動自体の間の”不一致”を探します。 強気な発散の場合、価格行動自体が低い安値を確立している間に、指標がより高い安値を作っているときに信号が発生します(弱気にならない)。

この指標は、投資家心理のより信頼性の高い表現であり、市場が過度に拡張されているか、下振れに”売られ過ぎ”していることを示しています。

弱気の発散:

このシグナルの「不一致」は、価格が高い高値を完了している間に指標が低い高値を作っているときに発生します。 この場合の指標は、投資家があまり強気になっていないことを示しているため、市場はそれ自体を過度に拡張しているか、逆さまに”過剰購入”してい

極端なものを探す:

テクニカル指標には多くの山と谷があります。 最も重要なものは極端な範囲で発生します。 たとえば、このシリーズでは、70以上または30未満の場合に「極端な」範囲にあるRSIを使用しました。

rsiが上限の極端な範囲にあるときに弱気の発散が発生した場合、強気な投資家はもう少し密接に彼らの位置をカバーするために探し始めます。 同様に、rsiが30未満で強気の乖離が発生した場合、弱気の投資家または短期の投資家は、リスクと市場エクスポージャーをより密接に制御し始めます。RSIを使用していない場合はどうなりますか?

すべてのテクニカル指標がRSIのように標準化された極端な範囲を持っているわけではありません。 RSIの極端な範囲は、分析のこの種のための便利な指標にしますが、お好みの発振器でこれらの同じ信号を見つけることは同じように簡単です。

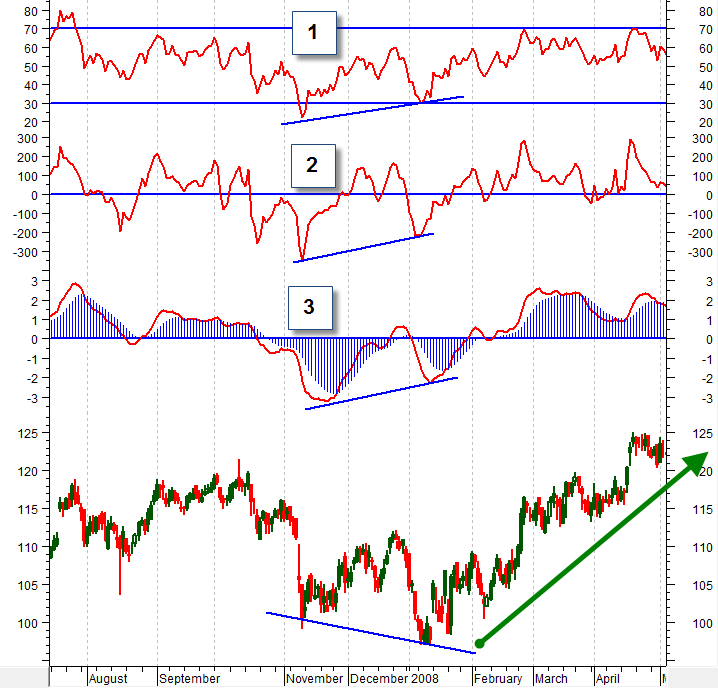

例えば、多くのトレーダーは、トレンドを取引するための彼らの好みの発振器としてMACDまたはCCIを使用しています。 RSIとは異なり、1-100の制約された範囲内で振動しないため、これらのいずれも確立された極端な範囲を持っていません。 これらのケースでは、最近の歴史を見て、彼らは正常範囲を超えてトップやボトムを作っているときに発振器の発散を見つけようとします。

下のチャートでは、市場が低水準を作っている間に、より低い極端な範囲で高い安値(1)を設定するRSIによって識別される強気な発散を見ることがで また、最近の歴史に比べてはるかに極端な安値(2)を打っているCCI上で同じ信号を見ることができます。 最後に、MACD(3)でも最近の範囲を下回っているため、同じことが当てはまります。

三つの指標がすべて同時に同じ信号を示しているのは偶然ではありません。 発振器はすべて、本質的に非常によく似た方法で同じ情報を測定しています。 違いは、通常、個人的な好みの問題です。 他の人がMACDsまたはいくつかの他の発振器を好む一方で、いくつかのトレーダーは、RSIに固執します。 これは、基本的なアナリストのためのP/E/G比対P/E比の間の選択のようなものです。 あなたが快適であるものに固執する。

強気の発散を示すIBMの毎日のチャート

過去のデータを使用して、自分でこのパターンを見つける練習し、現在の市場動向に表示される ビデオでは、私はあなたが技術的な発散で探しているものと関係なく、あなたが好むかもしれないどのような技術的な指標のこの信号を使用する方