Definition des Buchwerts

Der Buchwert ist der ausgewiesene Anschaffungswert von Vermögenswerten in der Bilanz des Unternehmens, wobei sein Wert als ursprüngliche Anschaffungskosten abzüglich der kumulierten Abschreibungen und der des immateriellen Vermögenswerts als tatsächliche Anschaffungskosten abzüglich der Abschreibungskosten berechnet wird.

In einfachen Worten, es ist der Wert eines Vermögenswerts in den Büchern der Konten/Bilanz abzüglich der Höhe der Abschreibung auf den Wert des Vermögenswerts auf der Grundlage der Nutzungsdauer des Vermögenswerts. Mit anderen Worten, wir können sagen, dass es dem Buchwert eines Vermögenswerts entspricht, da es nicht dem Markt- / beizulegenden Zeitwert eines Vermögenswerts entspricht.

Der Buchwert einer Anleihe unterscheidet sich von der Berechnung des Buchwerts von Anleihen. Dies ist der Betrag, der zum Zeitpunkt der Emission in der Bilanz des Unternehmens angegeben ist. Es ist eine kombinierte Summe aus seinem Nennwert und der Abschreibungsprämie oder dem Rabatt. Es wird auch der Buchwert oder der Wert des Buches der Anleihe genannt.

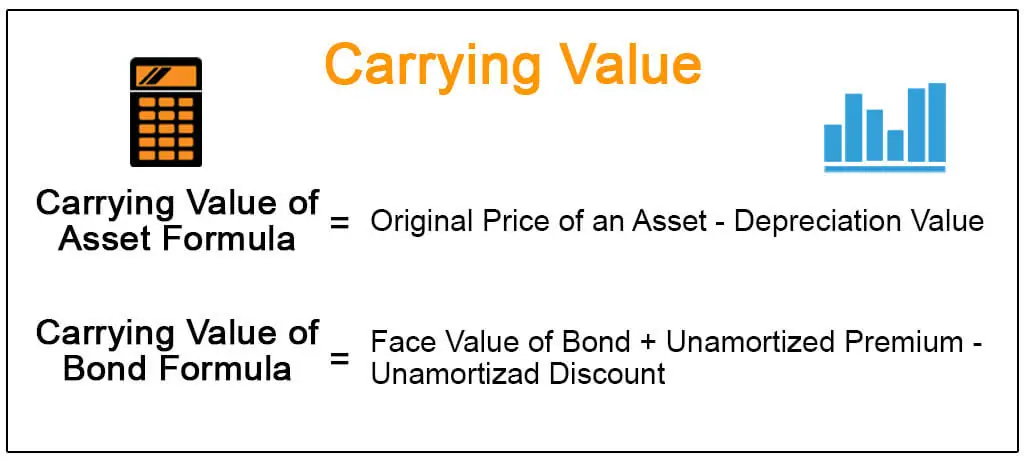

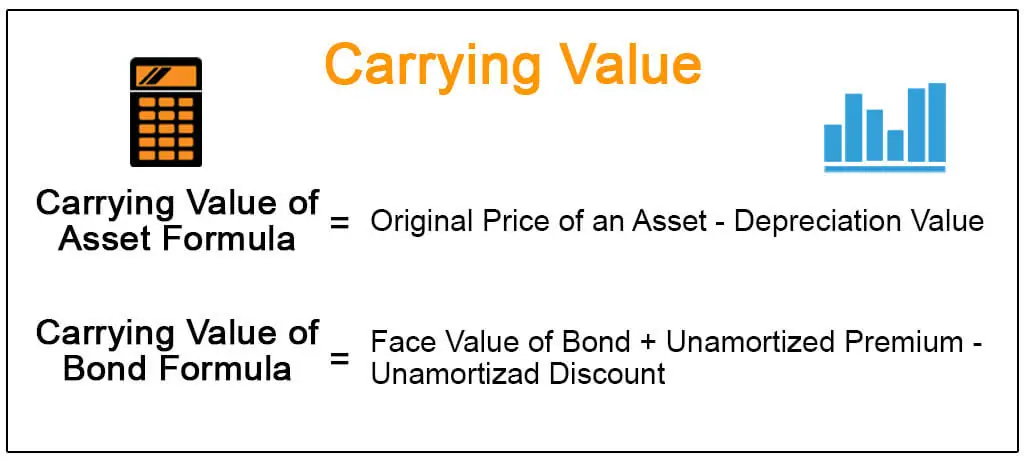

Carrying Value Formel und Berechnung

Im Folgenden sind die Formeln für den Wert des Vermögenswerts und der Anleihe aufgeführt.

Beispiele

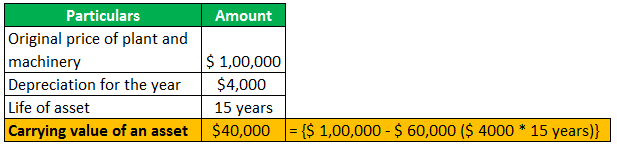

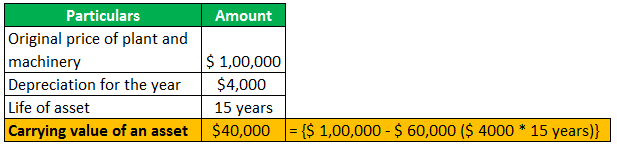

# 1 – Buchwert des Vermögenswerts

Nehmen wir an; Ein Unternehmen besitzt eine Anlage und Maschinen in Höhe von $ 1,00,000 für die Herstellung bestimmter Produkte des Unternehmens verwendet werden. Die oben genannten Maschinen haben einen Abschreibungswert von etwa 4000 US-Dollar und eine Nutzungsdauer von 15 Jahren.

4.9 (1.067 Bewertungen) 250+ Kurse | 40+ Projekte | 1000+ Stunden | Voller lebenslanger Zugang | Abschlusszertifikat

Bitte beachten Sie, dass die Kosten für Anlagen & Maschinen die Kosten für Transport, Versicherung, Installation und andere Testgebühren enthalten, die erforderlich sind, um das Asset für seine Verwendung vorzubereiten.

Darüber hinaus bedeutet Abschreibung, den Wert von Sachanlagen aufgrund ihrer Abnutzung zu senken. Sachanlagen bedeuten Anlage & Maschinen, Möbel, Büroausstattung usw.

# 2 – Buchwert der Anleihe

Wenn der Preis von Anleihen zu hoch ist, zahlen Anleger eine höhere Prämie auf den Preis der Anleihe. Wenn der Preis der Anleihe niedrig ist, kaufen die Anleger diese zum diskontierten Preis, auch abhängig vom Marktzinssatz zum Zeitpunkt der Emission der Anleihe. Diese Prämien und Rabatte werden während der gesamten Laufzeit der Anleihe amortisiert, so dass die Anleihe ihren Buchwert erreicht, der dem Nennwert der Anleihe entspricht.

In einfachen Worten können wir sagen, dass der Buchwert der Anleihe den Nennwert der Anleihe mit nicht amortisierter Prämie und weniger nicht amortisiertem Abschlag bedeutet. Dasselbe wird in der Bilanz des Unternehmens ausgewiesen und auch als Buchwert einer Anleihe bezeichnet.

Beispielsweise beträgt der Nennwert der Anleihe 1000 USD, und das Datum der Emission der Anleihe ist der 1. Januar 2019, und das Fälligkeitsdatum ist der 31. Dezember 2021. Nehmen wir den Kupon bei 5% an.

Nun, wenn die Anleihe ausgegeben wird, benötigen die Anleger eine Rendite von 4%.

Zunächst müssen wir prüfen, ob die Anleihe mit einer Prämie oder einem Abschlag begeben wird. Wir müssen uns des Marktzinssatzes bewusst sein, der 4% beträgt. Der Zinssatz, d. H. 4%, ist geringer als der Kuponsatz, d. H. 5%. Daher wird die Anleihe zu einem Aufschlag ausgegeben, d. H. 1250 USD. Angenommen, nach zwei Jahren werden 100 US-Dollar amortisiert. Somit beträgt der Buchwert der Anleihe 1000 USD plus 150 USD, d. H. 1150 USD. Und umgekehrt, wenn der Marktzinssatz 6% beträgt, wird die Anleihe mit einem Abschlag verkauft.

Differenz zwischen Buchwert und beizulegendem Zeitwert

| Buchwert | Fair Value | |

| Es ist der Buchwert oder der Vermögenswert, der die tatsächlichen Kosten des Vermögenswerts darstellt. | Der beizulegende Zeitwert von Vermögenswerten und Verbindlichkeiten wird auf Basis des Mark-to-Market berechnet. | |

| Basierend auf den Zahlen aus der Bilanz eines Unternehmens; | Während die Fair Value-Zahlen den Wert der Vermögenswerte darstellen, die auf dem offenen Markt verkauft werden. | |

| Berechnet durch die Differenz der Aktiva und Passiva in der Bilanz, auch bekannt als das Nettovermögen des Unternehmens; | Berechnet durch Multiplikation des Marktwerts mit dem preis pro Aktie mit der Anzahl der ausstehenden Aktien; | |

| Basierend auf den historischen Kosten des Vermögenswerts. | Basierend auf dem aktuellen Marktpreis der Vermögenswerte. |

Empfohlene Artikel

Dieser Artikel war eine Anleitung zu dem, was Wert trägt & seine Definition. Hier diskutieren wir die Buchwertformel zusammen mit Beispielen und deren Unterschiede zum beizulegenden Zeitwert. Weitere Informationen zur Rechnungslegung finden Sie in den folgenden Artikeln –

- Liste der immateriellen Vermögenswerte

- Formel des Buchwerts

- Berechnung der Anleihenpreise

- Fair Value vs. Marktwert